Sebagai masyarakat yang baik, Anda harus selalu taat pada aturan yang berlaku. Contoh kasusnya ketika melakukan kegiatan impor dari luar negeri. Karena, barang impor tersebut akan dikenai bea masuk sekaligus pajak untuk bisa sampai ke tangan Anda. Nah, bagaimana cara menghitung bea masuk sekaligus pajak impornya?

Sebelum masuk ke pembahasan, kami akan memberikan beberapa poin yang akan kami ulas. Diantaranya adalah definisi bea masuk, bea masuk tambahan, tata cara perhitungan bea masuk, rasionalisasi tarif bea masuk dan pajak impor, cara menghitung bea masuk dan pajak impor, serta Kalkulator Pabean Direktorat Jenderal Bea dan Cukai.

- Definisi Bea Masuk

- Bea Masuk Tambahan

- Tata Cara Perhitungan Bea Masuk

- Rasionalisasi Tarif Bea Masuk dan Pajak Impor

- Cara Menghitung Bea Masuk dan Pajak Impor

- Kalkulator Pabean Direktorat Jenderal Bea dan Cukai

- Langkah-langkah mengakses aplikasi mobile Bea Cukai pada Play Store untuk menghitung bea masuk secara praktis:

Definisi Bea Masuk

Berdasarkan UU No. 17/2006 tentang Kepabeanan, Bea Masuk merupakan pungutan oleh negara atas barang impor. Impor sendiri merupakan kegiatan memasukkan barang ke daerah pabean. Sedangkan daerah pabean merupakan seluruh wilayah Republik Indonesia, baik wilayah tersebut wilayah darat, perairan, maupun udara di atasnya, dan tempat-tempat tertentu yang termasuk dalam Zona Ekonomi Eksklusif (ZEE),serta landas kontinen, dimana didalamnya turut berlaku UU Kepabean.

Sehingga bea masuk dapat juga diartikan sebagai pajak lalu lintas atas barang yang masuk dari luar wilayah pabean ke dalam wilayah pabean. Pajak ini dipungut oleh instansi Ditjen Bea dan Cukai (DJBC).

Terdapat beberapa poin ketentuan yang harus diperhatikan berkenaan dengan bea masuk. Poin-poin tersebut antara lain:

- Aturan Jumlah Bea Masuk. Pengenaan jumlah biaya berdasarkan pada Buku Tarif Kepabeanan Indonesia (BTKI).

- Harga Barang. Dalam kepabean, nilai sebuah barang disebut dengan cost (C).

- Nilai Asuransi. Asuransi atau insurance (I) merupakan jumlah biaya pertanggungan atas barang yang akan masuk ke wilayah pabean.

- Ongkos Kirim. Ongkos kirim atau freight (F) merupakan biaya kirim oleh ekspedisi (jasa pengiriman) atas barang impor yang dikirim ke wilayah pabean.

- Pajak Dalam Rangka Impor (PDRI). Pungutan oleh pemerintah atas barang impor. Dimana pungutannya ada tiga macam, yaitu Pajak Penjualan Barang Mewah (PPnBM), PPh Pasal 22 Impor, dan Pajak Pertambahan Nilai (PPN).

Bea Masuk Tambahan

Selain bea masuk yang berlaku secara umum, terdapat bea masuk tambahan (BMT). Dasar pengenaan BMT ada pada barang-barang tertentu atau pada saat kondisi impor tertentu saja. Sehingga, cara menghitung bea masuk tambahan, tetap tidak bisa menggantikan bea masuk secara umum.

Berdasarkan UU Kepabean, ada beberapa jenis bea masuk lain. Berikut diantaranya:

- Bea Masuk Anti Dumping (BMAD)

Dikenakan atas barang impor karena harga ekspor barang tersebut dinilai lebih rendah daripada harga normal yang ada di pasar domestik. Cara menghitung bea masuk seperti ini guna meminimalisir kerugian pengembangan industri dalam negeri.

- Bea Masuk Pembalasan (BMP)

Dikenakan atas barang impor dari negara yang memperlakukan barang ekspor dari Indonesia secara diskriminatif.

- Bea Masuk Tindakan Pengamanan (BMTP) / Safeguard

Dikenakan atas barang impor, karena barang impor tersebut lebih banyak (mengalami lonjakan) daripada produksi barang sejenis di dalam negeri. Sehingga, cara ini berguna meminimalisir kerugian pengembangan industri dalam negeri.

- Bea Masuk Imbalan (BMI)

Dikenakan atas barang impor karena negara eksportir memberikan subsidi atas barang tersebut. Jika tanpa dikenakan bea, maka menyebabkan kerugian pada barang sejenis yang ada di dalam negeri.

Baca Juga :

Tata Cara Perhitungan Bea Masuk

Di Indonesia, ada dua cara menghitung bea masuk. Pertama, perhitungan menggunakan tarif spesifik. Kedua, perhitungan menggunakan tarif advalorum.

Tarif spesifik merupakan pengenaan tarif berdasarkan atas satuan barang. Cara menghitungnya dengan mengalikan jumlah satuan barang dengan tarif pembebanan atas bea masuk.

Contoh kasusnya, pada komoditas gula dan beras. Pada Juli 2019 lalu, tarif pembebanan bea masuk beras dikenakan sebesar Rp 450/kg. Tarif ini sudah pakem dan tidak akan terpengaruh walau Anda dan rekan Anda membeli beras dengan harga berbeda dan jumlah kuantitasnya sama-sama 100 ton. Maka, Anda dan rekan Anda tetap membayar bea masuk sebesar Rp Rp 450/kg x 100 ton = Rp 45.000.000.

Tarif advalorum menurut Pasal 12 UU Kepabean ditetapkan paling tinggi sebesar 40%. Cara perhitungannya dengan mengalikan tarif bea masuk dengan nilai pabeannya.

Contoh kasusnya, seorang importir B melakukan impor 125 unit kamera dari Jepang, masing-masing harganya adalah JPY 40.000/unit. Ongkos kirimnya sebesar JPY 300.000. Sedangkan, asuransinya sebesar JPY 100.000.

Tarif bea masuknya dipatok 10%. Sedangkan Nilai Dasar Perhitungan Bea Masuk (NDPBM)nya tiap JPY 1= Rp 110,98. Sehingga, perhitungannya sebagai berikut:

Bea Masuk = tarif bea masuk (%) x nilai pabean

= tarif bea masuk x (CIF x NDPBM)

= 10% x ((JPY40.000 x 125) + JPY 100.000 + JPY 300.000)) x Rp 110,98

= 10% x Rp 599,29 juta

= Rp 59,92 juta

Rasionalisasi Tarif Bea Masuk dan Pajak Impor

Sebelum terjadi penurunan nilai de minimis, tarif untuk produk impor di atas USD 75 sebesar 27,5% hingga 37,5%. Rincian, bea 7,5%, PPN 10%, PPh 10% (memiliki NPWP) dan, 20% (tidak memiliki NPWP).

Sekarang, tarifnya sebesar 17,5%. Rincian, bea 7,5%, PPN 10%, PPh 0%.

Pengecualian untuk tas dikenakan bea 15-20%, sepatu dikenakan bea 25-30%, dan tekstil dikenakan bea 15-20%. Sedangkan, PPN 10% dan PPH 7,5-10%.

Cara Menghitung Bea Masuk dan Pajak Impor

Perhitungan bea masuk dan pajak impor harus sesuai dengan besaran tarif impor baru. Kemudian, tarif tersebut disesuaikan dengan nilai tukarnya sesuai ketentuan yang masih berlaku.

Contoh kasusnya, diketahui harga barang impor secara keseluruhan sebesar Rp 283.500.Maka, perhitungannya sebagai berikut:

Harga Barang = Rp 283.500

Bea Masuk = 7,5% x harga barang

= 7,5% x Rp 283.500

= Rp 21.262,50 atau Rp 22.000 (pembulatan)

PPN = 10% x (Harga barang + bea masuk)

= 10% x (Rp 283.500 + Rp 22.000)

= 10% x Rp 305.500

= Rp 30.550 atau Rp 31.000 (pembulatan)

PPh = Rp 0

Harga barang setelah ditambah bea dan pajak impor sebesar adalah Rp 283.500 + Rp 22.000 + Rp 31.000 = Rp 336.500

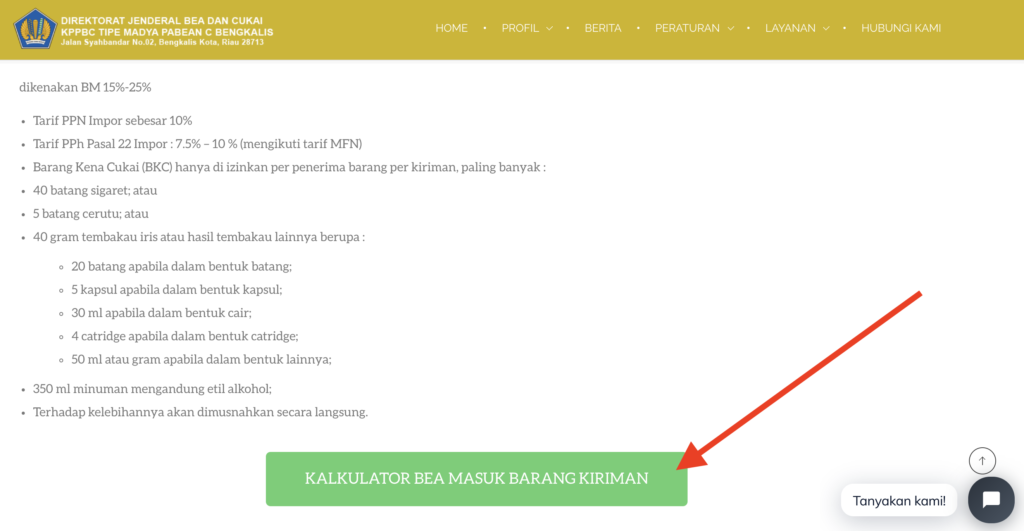

Kalkulator Pabean Direktorat Jenderal Bea dan Cukai

Kini, pemerintah terus meningkatkan pelayanan kepada masyarakat luas. Tidak terkecuali tentang kebutuhan sekaligus tuntutan untuk memudahkan masyarakat mengakses informasi tentang bea cukai. Salah satu layanan yang disediakan oleh Direktorat Jenderal Bea dan Cukai (DJBC) adalah aplikasi Kalkulator Pabean.

Aplikasi Kalkulator Pabean memiliki fitur yang cukup baik. Sehingga, memudahkan penggunanya untuk mengakses melalui smartphone. Dengan begitu, kesalahan perhitungan bisa Anda hindari dan perhitungan yang Anda lakukan bisa lebih mudah, praktis, serta jelas. Anda bisa mengaksesnya di sini.

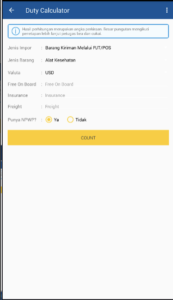

Langkah-langkah mengakses aplikasi mobile Bea Cukai pada Play Store untuk menghitung bea masuk secara praktis:

Install aplikasinya > pilih menu Duty Calculator > Masuk ke impor, pilih kategori barang kiriman > pilih jenis barang yang Anda impor > Pilihlah valutanya sesuai kurs saat membeli > isi Free On Board (FOB), Biaya Kirim (Freight), serta asuransi > Pilih NPWP (PPh 10% jika memiliki NPWP, PPh 20% jika tidak memiliki NPWP) > klik Count > Selesai.

Demikian informasi dari kami, mulai dari definisi bea masuk, bea masuk tambahan, tata cara perhitungan bea masuk, rasionalisasi tarif bea masuk dan pajak impor, cara menghitung bea masuk dan pajak impor, serta Kalkulator Pabean Direktorat Jenderal Bea dan Cukai.

Jika kami tanya, Anda lebih suka cara menghitung bea masuk secara manual atau modern? Semudah-mudahnya cara praktis, perhitungan secara manual tetap masih berguna sampai kapanpun, ya. Semoga bermanfaat!